El Sistema Nacional de Garantías busca ser un actor relevante en el desarrollo productivo del país dando acceso a un financiamiento accesible y de calidad a todas las empresas uruguayas, motivo por el cual debe acompañar y adecuarse a los continuos cambios coyunturales de la sociedad.

Por María Belén Renau (*)

Funcionamiento del SiGa

El Sistema Nacional de Garantías (SiGa) es un fondo destinado a garantizar créditos para financiar a las micro, pequeñas y medianas empresas del país, que busca incentivar el desarrollo empresarial y favorecer la creación de empresas o el fortalecimiento de las ya existentes. El SiGa opera directamente a través de instituciones financieras y garantiza operaciones destinadas a capital de trabajo, inversiones, refinanciamiento de deudas y extensión de plazos de pago (dependiendo de la línea de garantía), otorgando créditos en pesos uruguayos ($), unidades indexadas (UI) y dólares americanos (US$). Para acceder a estas garantías, las empresas deben cumplir con determinados requisitos dependiendo del tipo de línea de crédito que soliciten.

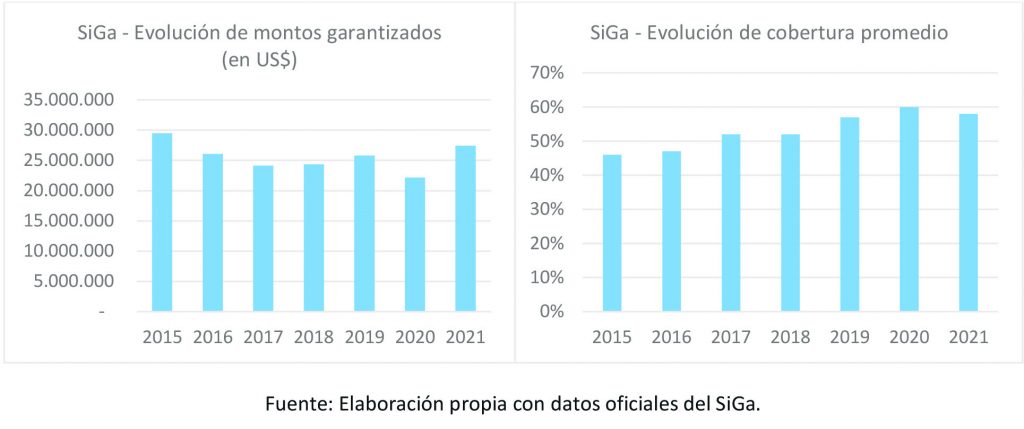

Evolución de los préstamos otorgados

La tendencia de los últimos años indica que el total de los montos garantizados por el SiGa ha superado de forma continua los US$ 20.000.000 anuales, con cierto decrecimiento en el 2020 (US$ 22.182.425) debido a la crisis económico/sanitaria mundial, pero recuperándose considerablemente en el 2021 (US$ 27.443.772). Por su parte, la evolución de la cobertura promedio sí muestra un ascenso continuo y progresivo a través de los años, pasando de un 46% en el 2015 a un 58% en el 2021.

Históricamente, la línea de garantías más utilizada es la del SiGa Pymes, la que incluye a todas las pequeñas y medianas empresas del país, mientras que el resto de las líneas son específicas para ciertos sectores de actividad o se crean puntualmente para hacer frente a situaciones coyunturales imprevistas, tales como lo fueron el SiGa Emergencias, Turismo y Plus.

En la actualidad se puede acceder a diversos fondos de garantía según los requerimientos y características societarias del solicitante. Los fondos vigentes son el SiGa Pymes, SiGa Micro, SiGa Impulso y Fogale.

SiGa Pymes

Es una de las primera líneas creadas por el SiGa, destinada a respaldar los créditos de las micro, pequeñas y medianas empresas del país (ingresos anuales menores a UI 75.000.000, aproximadamente US$ 9.214.000) que deseen financiar capital de trabajo o inversiones. El SiGa Pymes garantiza créditos por un plazo máximo de seis años, cubriendo hasta el 70% de los mismos. Los montos de garantía van desde los UI 32.000 hasta los UI 600.000 y el costo de las mismas es del 2,2% de la tasa efectiva anual sobre el capital remanente que se garantiza si la gestión fuera en $ o en UI, o de un 2,5% si fuera en US$.

SiGa Micro

SiGa Micro es una línea destinada a respaldar los créditos de las micro y pequeñas empresas de Uruguay (ingresos anuales menores a las UI 10.000.000, aproximadamente US$ 1.228.000). Se garantizan créditos por un plazo de entre tres meses a cuatro años y montos desde un mínimo de UI 16.000 a un máximo de UI 100.000, cubriendo hasta un 70%. Se accede a esta línea a través de las instituciones de microfinanzas adheridas, tales como Cintepa, IPRU, República Microfinanzas, Coopace, FEDU y Proleco, y el costo de uso de la misma dependerá directamente de la institución financiera seleccionada, que cobrará una comisión determinada.

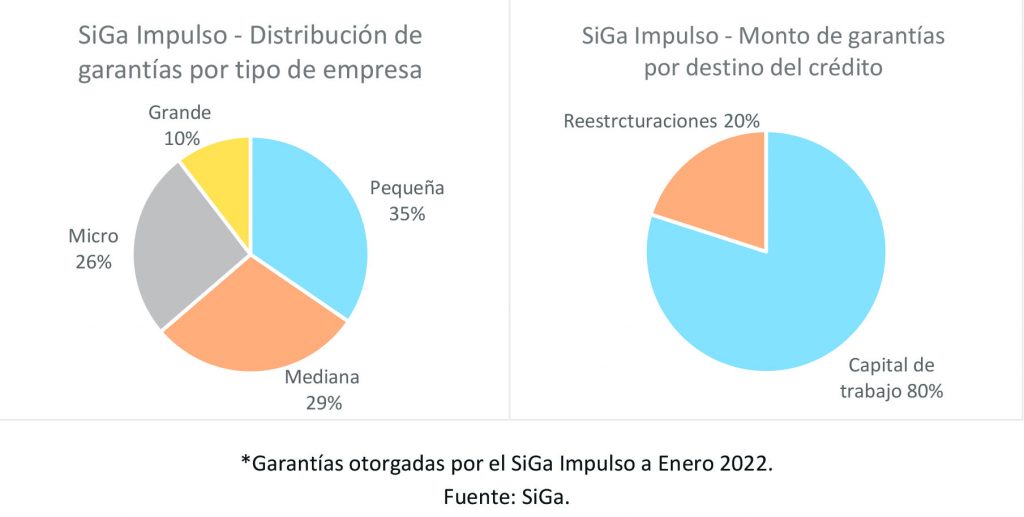

SiGa Impulso

Esta nueva línea de crédito fue creada recientemente como una extensión del SiGa Turismo (vigente hasta el 04 de abril del 2021) y tiene como finalidad respaldar los créditos de los sectores más afectados por la emergencia sanitaria. Podrán acceder a la misma las empresas pertenecientes a una lista taxativa de giros de actividad que cuenten con una calificación en la central de riesgos en el BCU aceptable para el banco, como aquellas dedicadas al transporte, turismo, entretenimiento, deporte, y otras. El destino de los créditos podrá ser para inversión en capital de trabajo, reestructura de deudas previas o extensión de plazos de pago. Dependiendo de la calificación de riesgos de la empresa en el BCU y del destino del crédito, el porcentaje cubierto variará entre un 30% y un 70%. El monto de garantía cubrirá de un mínimo de UI 16.000 a un máximo de UI 1.800.000 y el plazo establecido en las operaciones será desde tres meses a un máximo de 5 años (incluyéndose un máximo de 12 meses de gracia). En caso de tratarse de créditos en $ y en UI, el costo de la garantía será de un 0,6% efectivo anual sobre el monto garantizado, siendo este porcentaje de un 0,8% cuando se trate de créditos otorgados en US$. SiGa impulso se encontrará vigente hasta el 30 de abril del 2022.

FOGALE

El propósito de este fondo es garantizar proyectos que mejoren la eficiencia y competitividad del sector lácteo. Estos proyectos deberán tener un efecto anticíclico o colaborar a reducir en el largo plazo los problemas que se generan por los ciclos de precios internacionales de los productos del sector, debiendo a su vez contar con el aval del Inale (Instituto Nacional de la Leche). Los niveles de cobertura de los créditos serán variables y dependerán de la producción láctea de la empresa beneficiaria y de su calificación de riesgos en el BCU. El plazo máximo de los créditos es de ocho años, siendo el monto mínimo de garantía por beneficiario de UI 16.000 y el máximo de UI 220.000.

(*) Contadora Pública. Integrante del Departamento Contable – Tributario de Carle & Andrioli, firma miembro independiente de GGI Global Alliance