Por José Carlos Díez (*) | @josecdiez

Mientras escribo este informe Hamás ha lanzado su mayor ofensiva sobre Israel con ataques masivos con misiles sobre población civil e incursiones terroristas en zonas cercanas a la franja de Gaza, y por el norte en la frontera del Líbano e Israel les ha declarado la guerra. Se cumplen 50 años de la denominada Guerra del Yom Kipur en 1973 que derivó en la creación de la OPEP y en la primera crisis del petróleo. El Yom Kipur este año fue hace 15 días pero el ataque ha sido el sábado, día sagrado de la religión judía. Hoy por suerte el petróleo tiene sustitutos y el mundo árabe está dividido entre suníes, principalmente Arabia Saudí, y chiitas, principalmente Irán. Irán financia a Hamás y le proporciona el armamento y la inteligencia para poder perpetrar un ataque tan brutal como el del sábado.

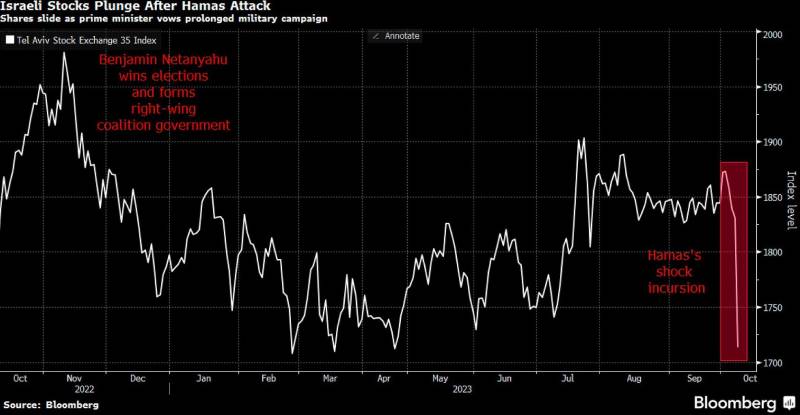

Es pronto para saber las consecuencias de este fin de semana en Gaza, en la región y en la economía mundial. Pero tras la guerra de Ucrania el mundo ha entrado en una nueva guerra fría de dos bloques. Irán está en el bloque de China y Rusia e Israel en el bloque de EEUU y Europa, y este conflicto puede desestabilizar la zona y la geopolítica mundial. El precio del petróleo ha subido con fuerza en los meses recientes, aunque ha caído con fuerza en las semanas recientes, pero este conflicto puede provocar que suba a 100 dólares el barril e incluso superarlo. La clave, además de la subida del precio del crudo, es saber cuánto tiempo estará tan alto. Los efectos sobre la economía mundial serían más inflación, tipos de los bancos centrales más altos y menor crecimiento y creación de empleo. También puede provocar movimientos de capitales bruscos buscando activos seguros y procesos de inestabilidad financiera. En el gráfico se ve el desplome de la bolsa de Tel Aviv en la apertura del domingo. Cuando leas este informe, habrá que seguir el precio del petróleo, las bolsas, los tipos de la deuda pública a largo plazo y el dólar.

En el informe del mes pasado expliqué el frenazo brusco que había provocado el pinchazo de la burbuja inmobiliaria en China sobre su PIB. En este informe me voy a centrar en sus efectos sobre Europa y sobre España. La OMC ha revisado a la baja sus previsiones de crecimiento del comercio mundial y espera un estancamiento este año y buena parte de 2024. EEUU es la única economía desarrollada que mantiene una intensa creación de empleo a pesar de que sus exportaciones también caen como consecuencia del frenazo del comercio mundial. El mercado de trabajo en EEUU sigue con su tasa de paro en mínimos y el consumo interno se mantiene dinámico a pesar de la inflación.

Este dinamismo llevará a la Fed posiblemente a mantener su nivel de tipos actuales o incluso a subirlos algo más durante un periodo prolongado hasta que su mercado de trabajo dé señales de enfriamiento en los salarios, algo que no está sucediendo aún. Hay más riesgo en estos momentos de que la Fed provoque inestabilidad financiera que una recesión. Los tipos privados han subido muy por encima de la inflación, especialmente los hipotecarios que ya están al 8%, y pueden provocar tensiones en los mercados cuyo nivel de deuda sobre el PIB es mayor que en 2008 cuando quebró Lehman Brothers. Pero tras la intensa creación de empleo de septiembre y la revisión al alza de julio y agosto, la recesión en EEUU ni está ni se la espera.

En Europa la demanda interna no tiene el dinamismo de EEUU y la relación de exportación a China es mayor, especialmente en Alemania e Italia que son los países más afectados por el frenazo chino y del comercio mundial. En el gráfico anterior también vemos que la inflación en Alemania ha bajado con mucha intensidad, también en su componente subyacente. En la inflación de la Eurozona la caída también es muy intensa, como ya anticipó el BCE en sus previsiones. La inflación de bienes industriales no energéticos ha caído 2 puntos desde abril hasta el 4,2% anual, la inflación de servicios cayó 8 décimas en septiembre hasta el 4,7% y solo la inflación de alimentos sigue en el 9%, por la sequía, y explica el 40% de la inflación total de la Eurozona. En este escenario, el Euribor anticipa desde julio un techo cercano al 4,15%, aunque el BCE puede aún subir algo más sus tipos y seguramente mantendrán estos niveles un tiempo difícil de predecir hoy.

La economía española resiste mejor que sus socios europeos al frenazo del comercio mundial, pero se ha visto afectado significativamente su crecimiento. El mejor indicador de coyuntura es la afiliación a la Seguridad Social que en el 2tr23, eliminando el efecto estacional, aumentó en 150.000 empleos y en el 3tr23 en 50.000. El verano turístico fue bueno pero la industria y la construcción frenaron en seco la creación de empleo el pasado trimestre y la agricultura destruyó empleo por la sequía.

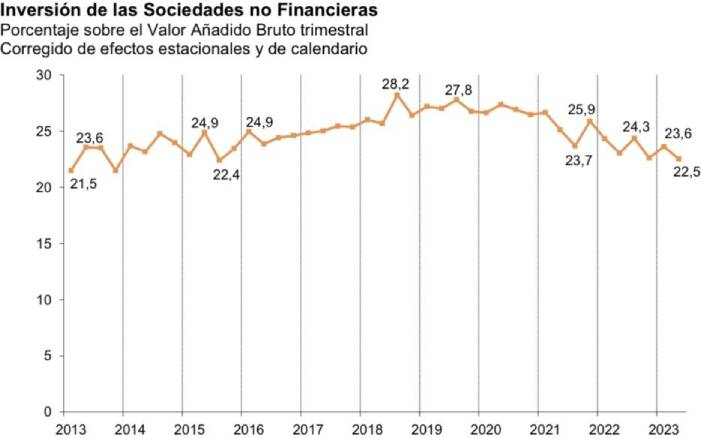

La clave de creación de empleo es la inversión empresarial y depende de las expectativas de rentabilidad de las inversiones de los empresarios. Tienen una clave racional basada en sus beneficios recientes, como nos enseñó el economista polaco Michal Kalecki, y otra emocional, como nos enseñó Keynes con sus célebres animal spirits. En el gráfico anterior se ve la parte racional de Kalecki en las empresas españolas que han bajado 5 puntos de inversión sobre sus márgenes desde que comenzó la pandemia. El cierre forzado provocó pérdidas a muchas empresas, las descapitalizó y deterioró sus balances para acceder al crédito. La crisis del gas tuvo también un efecto devastador sobre los márgenes de la mayoría de las empresas españolas en 2022. En 2023 han podido subir los precios, los costes energéticos han caído significativamente y muchas empresas han podido recomponer márgenes pero en el 2tr23 los datos de contabilidad nacional indicaban que los costes laborales ya crecían lo mismo que los márgenes.

En este escenario es clave que los empresarios tengan señales para mejorar sus expectativas. El frenazo de la actividad económica y sus ventas no ayuda. La incertidumbre política y la polarización tampoco mandan señales de confianza. Y a esto sumemos la incertidumbre que genera la guerra en Palestina. Las encuestas PMI, que miden las expectativas de los empresarios industriales mensualmente, están en zona de contracción y anticipan que la actividad, el PIB y el empleo empeorarán aún más en el 4tr23.

Otro riesgo que llevo mucho tiempo advirtiendo y que empieza a materializarse es la financiación de la deuda pública. España tiene un déficit público y vencimientos de deuda que necesita renovar por unos 270.000 euros anuales, una cantidad mayor que la de 2012 cuando el Gobierno tuvo que pedir un rescate internacional. La diferencia hasta 2022 ha sido que el BCE nos compraba más de un tercio de esas nuevas emisiones a tipos del 0% o negativos en muchas ocasiones.

Hace un año el Banco Central dejó de comprarnos deuda y en 2023 comenzó a subir los tipos de interés. De momento, los inversores han reaccionado bien y con tipos más elevados nuestra deuda pública mantiene su atractivo, como indica la prima de riesgo con Alemania que sigue estable desde hace un año, próxima a 100 pb, algo que no está pasando en Italia donde su prima de riesgo ha subido 50 pb desde la primavera hasta 200 pb, el nivel que en la crisis del euro de 2010 indicaba la frontera de la estabilidad y el caos que acababa en rescate.

La causa es que el gobierno italiano ha abandonado los principios de estabilidad que marcó Mario Draghi cuando fue primer ministro. Meloni ha aumentado significativamente el gasto público en 2023 y el déficit se espera supere el 5% del PIB este año. Eso les aleja del 3% que exige el Pacto de Estabilidad y les lleva al conflicto con la Comisión Europea en su informe presupuestario que tendrán que enviar en breve para explicar qué medidas van a tomar para reducir el déficit al 3% en 2024.

En Bruselas están en elecciones en mayo del año que viene y el Comisario de Economía es italiano, por lo que no es previsible una dureza como la de la crisis de 2010. Pero el mercado especula con tensión y por eso sitúa la prima de riesgo en el borde de la estabilidad. Si la tensión se confirma, los problemas del Gobierno para emitir deuda pueden activarse rápidamente.

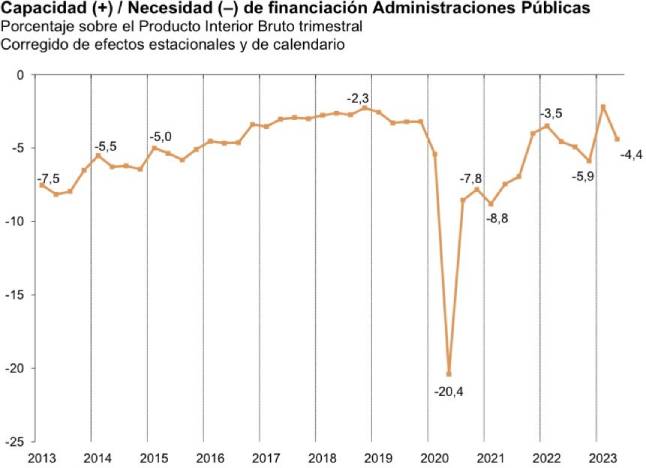

España tiene 40 puntos menos de deuda pública que Italia pero el déficit, como se observa en el gráfico anterior, también ha empeorado en 2023 hasta el 4,4% del PIB y nos genera un problema similar cuando el Gobierno tenga que enviar su programa a Bruselas para explicar cómo bajar el déficit al 3% en 2024. De momento los inversores no lo interpretan así y nuestra prima de riesgo está estable y lejos del nivel de estabilidad de 200 pb. No obstante, como aprendimos en 2010, dentro de una unión monetaria con perfecta movilidad de capitales la inestabilidad en las primas de riesgo de un país se contagia rápidamente al resto de países vulnerables y con elevada deuda pública.

Otro hecho que destaca del aumento de déficit de 2023 es que hay que financiar gasto corriente, sobre todo pensiones, mientras la inversión pública cae en términos nominales. Eso indica que no se están ejecutando los fondos europeos del Next Generation que han duplicado los fondos del sexenio anterior y deberían tener un reflejo de fuerte crecimiento de la inversión pública, como lleva anticipando en su cuadro macro el Gobierno desde 2021. España es paradójicamente de los países que mejor están ejecutando y no es previsible que eso genere un conflicto con Bruselas, pero para los inversores ver que la causa del déficit es el aumento del gasto corriente y no de inversión puede generar dudas sobre el crecimiento potencial de la economía y la capacidad del país para devolver la deuda.

Conclusión, la economía española demuestra una vez más que es agradecida y resiste mejor que nuestros socios europeos el frenazo del comercio mundial provocado por el pinchazo de la burbuja inmobiliaria en China. Pero se ha activado ya con la subida de tipos el riesgo de financiar nuestra deuda pública que es nuestra mayor vulnerabilidad desde 2009. Necesitamos una senda de ajuste fiscal creíble a medio plazo y, un gobierno tan fragmentado en el que todos tus socios de investidura te exigen más gasto público, para toda España en el caso de Sumar y solo para Cataluña y Euskadi en el caso de los partidos nacionalistas, hace muy poco probable que eso suceda. Aun así, el escenario político sigue siendo incierto y el pacto condicionado a condiciones que son difíciles de encajar en la Constitución. Por lo tanto, el escenario de nuevas elecciones en enero sigue teniendo una probabilidad elevada. Veremos.

(*) Economista y director de la cátedra Orfin de la Universidad de Alcalá.