Las exportaciones uruguayas de bienes, valuadas en dólares corrientes e incluyendo las colocaciones de zonas francas, mostraron un importante dinamismo durante los diez años siguientes a la crisis de 2002 (a excepción de 2009 debido al deterioro de la coyuntura internacional). Posteriormente, las mismas permanecieron relativamente estables, en niveles elevados en la comparación histórica, para luego verificar una notoria caída a partir de 2015. Sin embargo, en el último año se observó una recuperación en las ventas externas del país.

Según el Informe Anual de exportaciones de bienes del Uruguay del 2017, en volúmenes físicos, si bien se registra cierta caída en 2011, los niveles de exportación se mantuvieron relativamente estables hasta 2016, registrando un nuevo aumento en 2017.

La contribución de las colocaciones externas al Producto Interno Bruto permaneció en el mínimo valor desde 2002 (15%), pese a la desaceleración del crecimiento económico de los últimos años.

Por su parte, se destaca la importancia que han adquirido en los últimos años las ventas externas de Uruguay desde las zonas francas. Cabe señalar que en el análisis se incluye el ajuste de exportaciones de madera (capítulo 44 del S.A.) con destino a UPM y Montes del Plata, y productos químicos (partidas 2918, 2922-2924, 2932-2941 y capítulo 30 del S.A.) con destino a Mega Pharma.

Mientras que hace una década las exportaciones de Uruguay desde zona franca representaban el 8% del total de bienes exportados por el país, en 2017 la participación alcanzó el 22%. Este incremento se explica principalmente por la mayor actividad de la empresa Montes del Plata, que comenzó a producir a fines de 2014 y representa el 40% de la oferta exportable desde territorio franco. El resto de las colocaciones externas de empresas instaladas en zonas francas se reparte entre la producción de UPM (30%), Pepsi (23%) y Mega Pharma en Parque de las Ciencias (6%), la cual comenzó a exportar en 2016.

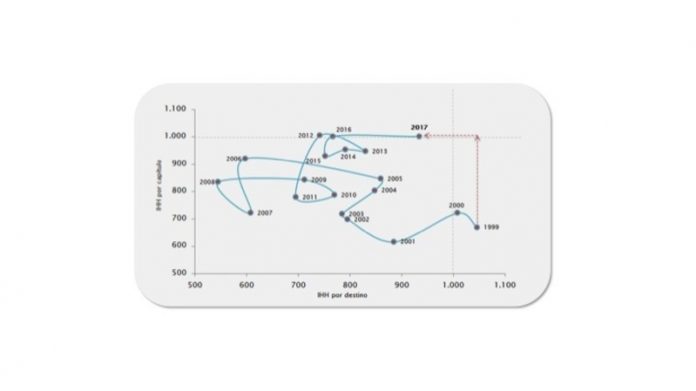

A continuación, se presenta el Índice de Herfindahl – Hirschman (IHH), que mide el grado de concentración o diversificación de las exportaciones por producto (en relación a los capítulos del Sistema Armonizado) o por mercados de destino. El índice varía entre 0 y 10.000, implicando que cuanto mayor es el resultado, mayor es la concentración. Se establece que si el resultado es superior a 1.800 la concentración es alta, entre 1.000 y 1.800 la concentración es moderada y si el resultado es inferior a 1.000, no se considera que las exportaciones estén concentradas.

Al analizar ambas dimensiones, se observa que en 2017 la concentración de mercados y productos ha sido de las más altas contando desde 1999. Respecto a 2016 se mantuvo la concentración por productos y aumentó por destino, por la creciente participación de China en las exportaciones.

En línea con lo anterior, se puede observar que en los últimos seis años más del 60% de la oferta exportable nacional –sin incluir las zonas francas- se concentra en tan sólo cinco productos de origen primario (carne, soja, madera, lácteos y cereales). Por tanto, el desempeño exportador del Uruguay está fuertemente influenciado por dichos commodities, que son muy vulnerables a los shocks de oferta y demanda externos.

La creciente importancia de los productos primarios en la oferta exportable del país explicó en parte la pérdida de la participación de las exportaciones industriales en los últimos años. Las mismas pasaron de representar el 79% de las exportaciones de bienes en 2001 al 64% en 2017, tendencia que se profundizó en el último año, ya que el aumento de las exportaciones resultó mayor en el caso de los productos primarios.

Por otro lado, si bien en el período 2001-2017, las exportaciones de Manufacturas de Origen Industrial (excluyendo la devolución de aviones desde el año 2014) ganaron participación en relación a las Manufacturas de Origen Agropecuario, esto se debió al importante aumento de las ventas externas de pasta de celulosa de UPM y Montes del Plata.

Sin embargo, al excluir los bienes exportados desde territorio franco, la gran mayoría de las exportaciones industriales están basadas en materias primas agropecuarias, en detrimento de aquellos bienes producidos en base a materia prima de origen industrial. En 2017, las colocaciones de MOA alcanzaron una participación récord de 74%, destacándose las ventas de carne, productos lácteos, cebada malteada y cuero.

Carne y sus subproductos permaneció como el principal rubro de exportación en 2017, participando en el 49% de las colocaciones de MOA y en el 22% del total de la oferta exportable del país. En términos de volumen físico, la venta de carne al exterior alcanzó el máximo nivel de los últimos diez años, y el monto exportado en dólares corrientes verificó un incremento del 7% en el último año.

China continúa siendo el principal mercado de destino de la carne uruguaya, con una participación que aumentó cinco puntos porcentuales en 2017 (41%), en detrimento de Estados Unidos (11%). Por detrás se ubican Holanda (10%), Israel (7%), Brasil (6%) y Alemania (4%).

En 2017, el 46% de las exportaciones de carne se concentró en seis frigoríficos, lideradas al igual que en 2015 por Breeders & Packers, junto con Frigorífico Las Piedras (9%). Por su parte, Frigorífico Tacuarembó explicó el 8% de las colocaciones de carne al exterior, mientras que Pulsa y Frigorífico Canelones representaron el 7% de las mismas. Completa la lista el Frigorífico San Jacinto, con una participación del 6%.