En los últimos días, Moody’s elevó la calificación de riesgo de Uruguay dos escalones por encima del nivel de grado inversor, pasando de Baa2 a Baa1, con una perspectiva estable. Este acontecimiento suscita interrogantes en torno al funcionamiento de las agencias calificadoras de riesgo, en qué momentos de la historia reciente Uruguay ha logrado el grado inversor, y qué impacto tiene dicha calificación en la economía, específicamente en el ámbito del financiamiento de infraestructura.

Por Oriana Olid (*)

¿Cómo funcionan?

Las agencias clasificadoras de riesgo evalúan la capacidad de un emisor de deuda (tanto países como empresas) para cumplir con sus obligaciones financieras, como el pago de deudas soberanas. La evaluación sigue una variedad de criterios, incluyendo la estabilidad política, la situación económica, la solidez fiscal y monetaria, la capacidad de crecimiento y la capacidad de pago de deuda.

En un contexto de información asimétrica, las calificadoras reducen la brecha que existe entre prestamistas y prestatarios, asignándole al emisor una calificación acorde a su riesgo crediticio. Estas calificaciones sirven como una guía para los inversores y prestamistas internacionales para evaluar el riesgo asociado a invertir en bonos soberanos u otros instrumentos financieros de un país específico.

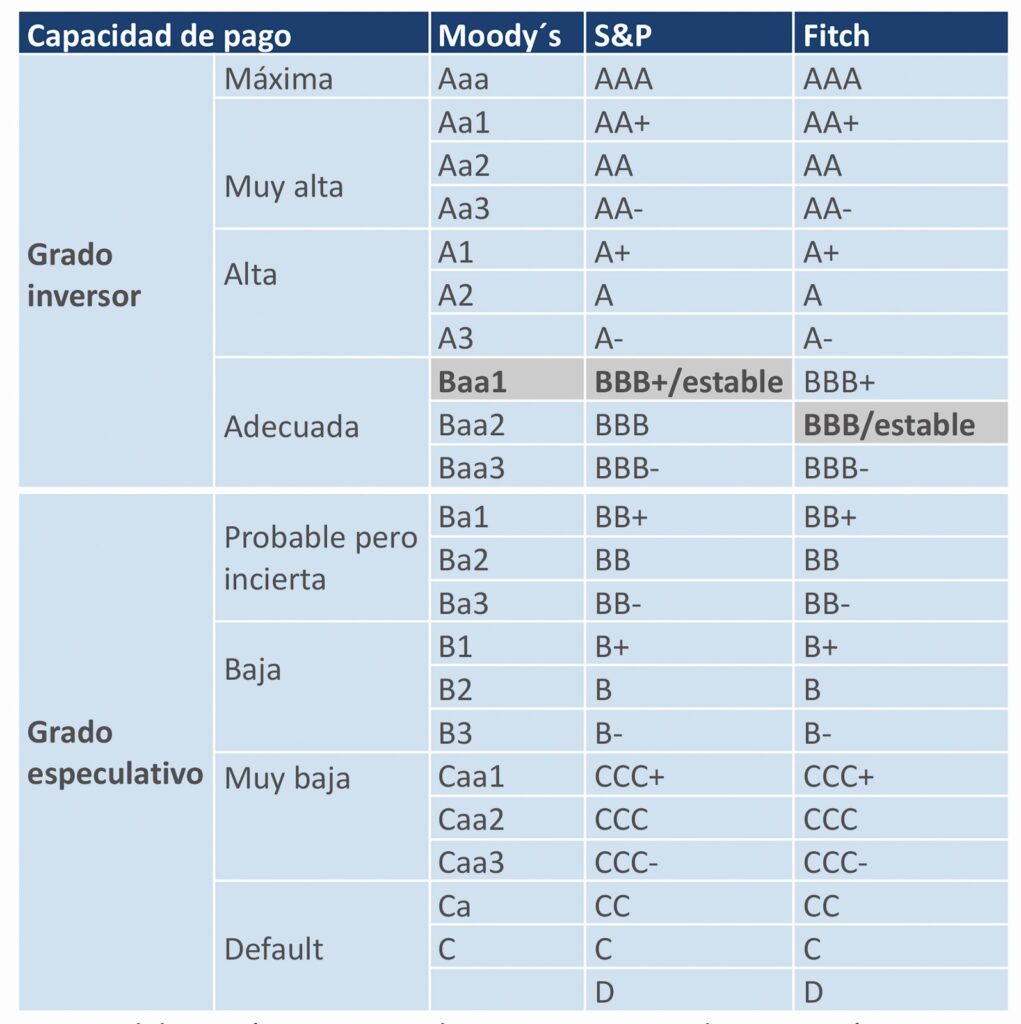

Las agencias más conocidas mundialmente son Standard & Poor’s (S&P), Fitch Ratings y Moody’s. Estas usan una escala discreta que va desde AAA, la más alta calidad crediticia, hasta D. La tabla 1 ilustra para las agencias más reconocidas la escala de clasificación. Las notas con color gris muestran la evaluación actual de Uruguay.

Tabla 1 – Escala de calificaciones

Fuente: elaboración propia en base a Ministerio de Economía y Finanzas (MEF)

¿Qué significa el grado inversor?

Dentro de la escala de notas de cada agencia (ver tabla 1), cuando un emisor es catalogado como “grado inversor”, se entiende que su capacidad de pago es, al menos, adecuada. Luego, al interior de la categoría grado inversor, existen varios escalones para distinguir entre capacidad de pago máxima, muy alta, alta y adecuada.

¿Es la primera vez que Uruguay obtiene una distinción de este tipo?

De acuerdo a información de la Unidad de Gestión de Deuda Pública del Ministerio de Economía y Finanzas, Uruguay es evaluado desde principios de la década del 90.

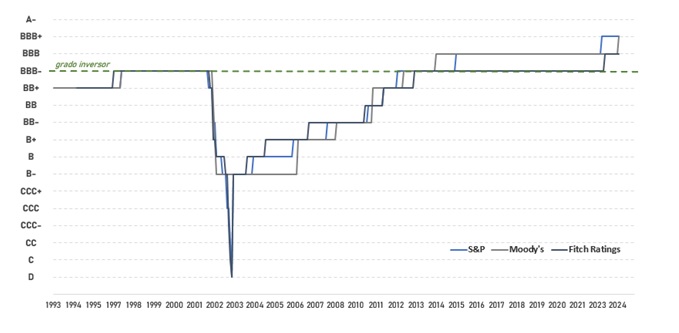

A fines de 1993 Moody’s calificó al país como Ba1. Luego, a comienzos de 1994 S&P calificó al país en BB+. Fitch Ratings no emitió su primera calificación para Uruguay hasta 1995, alcanzando BB+.

Uruguay logró obtener el grado inversor por primera vez a principios de 1997, emitido por Fitch Ratings. Seis meses después, Moody’s y S&P también le otorgaron este reconocimiento.

Durante aproximadamente cinco años, el estatus se mantuvo relativamente estable hasta principios de 2002. La crisis que estalló ese año, primero de naturaleza financiera y luego económica, provocó un rápido deterioro en la calificación, cayendo en algunos casos al nivel más bajo de la escala especulativa.

En 2005 comienza un camino de ascenso hasta alcanzar nuevamente el grado inversor por parte de las principales agencias calificadoras en 2012. Desde entonces, el país mantuvo el grado inversor y recientemente ascendió dos escalones más en la calificación otorgada por S&P (2023) y Moody’s (2024).

En 2024, por primera vez en la historia, dos de las tres calificadoras de riesgo más prestigiosas sitúan a Uruguay dos escalones por encima del mínimo del grado inversor. Esta situación proporciona cierta tranquilidad dado que el país se encuentra más alejado del umbral mínimo y, en el caso de retroceder, existe un margen mayor.

El gráfico 1 refleja la evolución de la calificación crediticia de Uruguay desde 1993.

Gráfico 1 – Evolución de la calificación crediticia

Fuente: elaboración propia

Moody’s elevó a mediados de marzo la calificación de Uruguay, de Baa2 a Baa1, con perspectiva estable. La perspectiva estable refiere a que existen, a criterio de la propia agencia, iguales probabilidades de que el próximo movimiento en la calificación de la deuda sea tanto al alza como a la baja.

El informe señala que esto se debe a la solidez institucional de un país que cumple con un manejo responsable de las finanzas públicas. Los reportes de las otras calificadoras coinciden con esa fundamentación.

¿Qué impacto tiene en la economía?

Las perspectivas económicas y la nota de deuda tienen reflejo en el índice de riesgo país de Uruguay, que se sitúa hoy en el eje de los 80 puntos básicos. Esto según el indicador de Bonos de Mercados Emergentes (EMBI) que es calculado por JP Morgan en base al comportamiento de la deuda externa emitida por cada país.

El riesgo país mide la diferencia de tasas de interés que pagan como mínimo los bonos denominados en dólares, emitidos por países subdesarrollados y los bonos del Tesoro de Estados Unidos que se consideran libres de riesgo.

El diferencial se mide en puntos básicos. Una medida de 80 puntos básicos como tiene Uruguay implica que el gobierno debería pagar 0,80% por encima del rendimiento de los bonos de EEUU si saliera a financiarse a los mercados internacionales, según ese indicador.

A mayor certeza de que el país honrará sus obligaciones de deuda, más bajo es el EMBI de dicho país, y viceversa.

La nueva calificación crediticia hace a Uruguay más atractivo como destino de inversiones y lo posiciona mejor en el mapa como posible destino de empresas extranjeras, las que, al decidir instalarse en el país, generarán más puestos de trabajo.

¿Qué impacto tiene en el financiamiento de infraestructura?

Un país con un riesgo país más bajo tiende a pagar tasas de interés más bajas en sus préstamos. Esto trae consigo la posibilidad de liberar recursos que, en lugar de destinarlos al pago de intereses, se destinarían hacia áreas prioritarias. Adicionalmente, facilita el acceso a una variedad de fuentes de financiamiento.

La reducción del riesgo país no solo beneficia al sector público, sino también al sector privado al disminuir el costo del financiamiento para proyectos de infraestructura. Cuando el riesgo país es menor, las empresas privadas que participan en la financiación y ejecución de proyectos de infraestructura pueden obtener préstamos en condiciones más favorables. Esto les permite reducir sus costos financieros, lo que a su vez puede aumentar su rentabilidad y viabilidad económica.

En síntesis, para continuar mejorando su calificación crediticia, Uruguay debe mantener una consolidación fiscal, mejorar las perspectivas de crecimiento, avanzar en la desinflación y la desdolarización financiera, y reducir rigideces estructurales. Una mejora en la calificación crediticia no solo reduce el costo de financiamiento, sino que también representa una oportunidad para reasignar recursos hacia el gasto público social y la inversión.

(*) Asistente en AIC Economía & Finanzas