Una vez más los dos gigantes vecinos de la región atraviesan momentos de inestabilidad política, volatilidad en sus mercados y riesgos que emergen producto de estas situaciones. En Argentina, el tipo de cambio oficial es una olla a presión intentando ser contenida hasta las elecciones del 14 de noviembre. Mientras tanto en Brasil, salen algunos de los principales responsables del equipo económico y el dólar sube 10% en los últimos dos meses. A continuación, intentaremos profundizar en estos temas y su potencial impacto sobre Uruguay.

Por Carlos Saccone | @Carlossaccone

El anuncio de la derrota del oficialismo en las elecciones Primarias Abiertas Simultáneas y Obligatorias (PASO) hizo sonar todas las alarmas dentro del oficialismo argentino. Cambios en el gabinete, rápidas reaperturas y más dinero destinado a planes sociales y otros gastos han sido el intento por revertir lo que anunciaron las PASO que sucederá el próximo 14 de noviembre, cuando se renueve parte del Congreso argentino. Esto es, una victoria de la oposición que dejará sin mayorías parlamentarias al oficialismo y que compromete el margen de maniobra que tiene el gobierno pensando en los dos años que quedan antes de las presidenciales del 2023.

Pero ¿cuál es el problema? El inconveniente es que Argentina no tiene dinero ni tampoco financiación externa. Aún lejos de un acuerdo concreto con el Fondo Monetario Internacional (FMI), los mercados internacionales están cerrados para el vecino país. Por esto también es que su deuda soberana en dólares cotiza a niveles que se asimilan a default nuevamente, con cerca de 30% de su valor par. La financiación doméstica ha sido desde el Banco Central hacia el Tesoro, a través de emisión monetaria y otras iniciativas muy creativas, pero que en lo único que terminan cuando el público no tiene confianza y no quiere mantener su moneda es en inflación. La inflación en Argentina se ubica entre 3% y 4% mensual, mientras que el tipo de cambio… el tipo de cambio es otra historia.

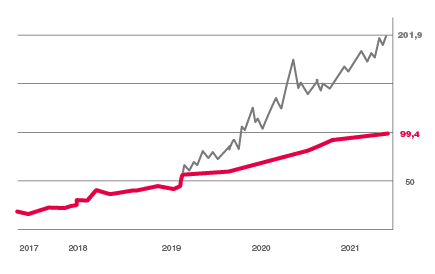

No es posible analizar los múltiples tipos de cambio que existen en Argentina, por lo que nos detendremos en dos que pintan bien el escenario existente. Uno es el tipo de cambio “oficial”, que se puede encontrar en las pizarras de los bancos pero que está totalmente administrado, siendo una operativa plagada de restricciones; digamos que es lo más lejos que existe de oferta y demanda genuina. Por otro lado, el dólar “contado con liqui”, que es el que emerge de trasladar –sintéticamente- la cotización de los títulos domésticos en Argentina a cómo cotizan en Nueva York, donde también hay operativa de títulos argentinos[1]. La moneda es la misma -el dólar-, sin embargo, la diferencia de cotización indica algo. Muestra una distorsión profunda y ausencia de apetito por la moneda local. ¿Es sostenible? En realidad no, pero el gobierno

definitivamente, y por lo menos hasta las elecciones, necesita transmitir una sensación de calma y estabilidad, por razones políticas naturalmente. Es como una olla a presión que hay que contener hasta ese día y “ver qué pasa”.

Por lo comentado, aumentan las chances que luego del domingo 14 de noviembre el oficialismo no tenga más remedio que hacer un fuerte ajuste en el tipo de cambio oficial, cuando la necesidad de muy corto plazo de mantener calma en el mercado haya pasado, dado que no creo haya intención de tocar el gasto, aunque pueden existir chances también (hay quienes hablan de eventual situación parecida al “Rodrigazo” de 1975, donde hubo un fuerte ajuste de precios, salarios y tarifas).

Un ajuste en el tipo de cambio en Argentina puede tener, además del efecto directo económico por la diferencia cambiaria (comercios en frontera, turismo, exportaciones), que nos perjudicaría, un canal de transmisión “sicológico” donde los agentes locales -aunque no se materialice un impacto real inmediato en Uruguay- se vuelquen al dólar producto del nerviosismo que puede provenir desde el otro lado del Plata. Esta argumentación, que luce “casera”, ya ha sucedido antes. También es cierto que Uruguay ha reducido su exposición comercial a Argentina, que ya no es el primer socio comercial ni el segundo, pero lo que no podemos es mudarnos. Por tanto, todo lo que suceda del otro lado del río va a tener un impacto.

Argentina:de ser lo mismo hace dos años a hoy,donde el dólar en el mercado duplica al dólar oficial

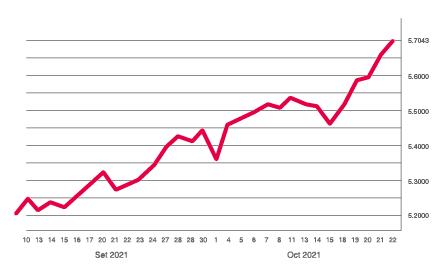

En Brasil, por su parte,al viernes 22 de octubre se ha conocido que parte del equipo económico de Jair Bolsonaro renunció a sus cargos en desacuerdo con medidas de aumento del gasto.Esto representa un golpe político en momentos en que el dólar en Brasil ha subido 10% desde principios de setiembre, mientras que la cercanía de las elecciones presidenciales y las encuestas que dan con ventaja al expresidente Lula da Silva prometen un año intenso. Por otra parte, los últimos datos de inflación en Brasil arrojaron una lectura superior al 10% en el año móvil cerrado a fines de setiembre.

Como siempre, lecturas elevadas de inflación no son sinónimo de estabilidad y previsibilidad, sino todo lo contrario. El Banco Central de Brasil ha reaccionado subiendo su tasa de referencia, pero en términos de valor de la moneda ha prevalecido la inestabilidad observada en los últimos días. Esto, sumado a mayores chances de un cambio en política monetaria en los Estados Unidos, ha llevado a agentes globales posicionados en reales a desprenderse de la moneda brasileña.

Evolución del dólar en Brasil desde el 1º de setiembre

En caso que no se revierta la naturaleza de este momento, como pienso que hay pocas posibilidades que suceda, hay riesgo de impacto para Uruguay. No es posible imaginar una devaluación del tipo de cambio oficial en Argentina, volatilidad en Brasil, y que en Uruguay esté todo quieto. Digamos que el canal donde se podría materializar este impacto en mercados financieros está dado en la cotización local del dólar, que para acompañar la situación debería subir en el corto plazo, y en las tasas de interés en pesos, que también deberían subir, en la medida que nuestro Banco Central continúe con las emisiones previstas en el mercado doméstico. La cotización de nuestros bonos globales en dólares tendría un impacto, considero, poco material, dado que la credibilidad y buena reputación del Uruguay como crédito soberano están intactas. Aquí lo que tiene el potencial de impactar es un empinamiento en la curva de US Treasuries si se incorporan con mayor virulencia los cambios esperados en Estados Unidos de mediano y largo plazo, que no es el escenario base.

Como siempre, lo que menos existen son certezas. Quien le diga “va a suceder esto” estará faltando a la verdad. En esta ocasión estamos reflejando aspectos principales de la coyuntura regional para entender algunos de los impactos que podría tener en Uruguay. Afortunadamente, hay procesos en nuestro país, como la búsqueda de socios comerciales fuera de la región, la apuesta al renacimiento del mercado de capitales, y la convicción en el fortalecimiento de nuestra moneda, que sin dudas compensarán en parte los efectos que pueda ocasionar un deterioro regional. Es momento de mirar a todo el mundo y las oportunidades que se pueden aprovechar desde Uruguay.

[1]Es el caso por ejemplo de la cotización de la acción de YPF y la cotización del ADR (americandepositaryreceipt) de YPF en Nueva York. El ADR representa una acción de YPF, cuyo precio original es en pesos argentinos. Una acción de YPF en Buenos Aires cierra este viernes (22 de octubre) a 908 pesos argentinos. Un ADR cierra este viernes a U$ 4.48, misma empresa, misma cantidad, tipo de cambio implícito = 908/4.48= 203. El tipo de cambio que tiene el mercado es de 203 pesos argentinos por dólar, mientras que el tipo de cambio “oficial” es 99.40 pesos….